Definition

Was bedeutet die Abkürzung GoBD?

Die Abkürzung GoBD steht für die „Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff“. Gemäß dieser Definition beinhalten die GoBD-Kriterien und Richtlinien, die Unternehmer beim Einsatz einer elektronischen Buchhaltung erfüllen müssen. Es geht vor allem um die Frage, wie steuerrechtlich relevante Belege erfasst, bearbeitet und archiviert werden müssen. Damit wird klar, dass die GoBD eine große Bedeutung in der Buchhaltung sowie in der Finanzverwaltung innehat.

Die GoBD umfassen viele Bereiche:

- GoBD-konforme Arbeitsweise

- Einsatz von Software gemäß den GoBD

- Revisionssichere Archivierung

- Vollständige Verfahrensdokumentation

Schluss mit GDPdU, jetzt gelten die GoBD

Die neuen Regelungen zu den GoBD wurden mit dem Schreiben des Bundesministeriums der Finanzen (BMF) vom 28.11.2019 publiziert. Zu beachten ist ein neues BMF-Schreiben v. 11.3.2024 (Az. IV D 2 – S 0316/21/10001:002). In diesem neuen Schreiben wurden vor allem redaktionelle Anpassungen vorgenommen und neue Begriffsdefinitionen verwendet.

Ziel der GoBD ist es, die bestehenden Regelungen zusammenzuführen und in Bezug auf die veränderten modernen Systeme zur Aufbewahrung von Dokumenten und Dateien zu aktualisieren. Da Unternehmen immer mehr unterschiedliche Medien im Einsatz haben, ist es umso wichtiger, dass es einheitliche Regelungen für die Aufbewahrung gedruckter und elektronischer Daten gibt. Die Bestimmungen der GoBD wurden 2019 letztmalig geringfügig modifiziert. Das Bundesfinanzministerium zielte mit jenen Änderungen vor allem darauf ab, die Verwaltungsaufgaben auch für Gründer so unkompliziert wie möglich zu gestalten und ermöglicht es:

- Papierbelege ins Ausland zu verbringen und dort zu digitalisieren

- Cloud-Systeme für Archivierungszwecke zu nutzen

- Belege mit mobilen Endgeräten zu scannen (auch im Ausland)

- Buchführungsbelege ausschließlich in konvertierter Form – z. B. als PDF-Dateien - aufzubewahren

GoBD-Neufassung: Änderungen auf einen Blick

Das GoBD-Gesetz zum Schutz vor Manipulation an digitalen Aufzeichnungen will elektronische Aufzeichnungen noch besser vor Eingriffen schützen. Darum geht es:

- Der Einsatz von digitalen Datenverarbeitungssystemen ist für alle Unternehmer verpflichtend. Diese müssen nachweislich eine zertifizierte Sicherheitseinrichtung besitzen.

- Nach § 146a der Abgabenordung (AO) zur Buchführung besteht für alle Unternehmer eine Belegausgabepflicht, es sei denn, Sie sind nach § 148 davon befreit. Das entscheidet das Finanzamt.

- Sie sind verpflichtet, Ihre Sicherheitseinrichtung vom Bundesamt für Sicherheit in der Informationstechnologie (BSI) zertifizieren zu lassen.

- Digitale Datenverarbeitungssysteme unterliegen zudem der Meldepflicht beim zuständigen Finanzamt. Folgende Angaben müssen Sie liefern: Name und Steuernummer, Anzahl der verwendeten Systeme, Seriennummern der Systeme, Datum der Anschaffung sowie Datum der Außerbetriebnahme.

Die GoBD stellen Anforderungen an Unternehmer, um eine reibungslose Betriebsprüfung durch die Steuerprüfer und das Finanzamt zu gewährleisten, indem die steuerlich relevanten Geschäftsunterlagen ordnungsgemäß geführt und aufbewahrt werden. Die Vollständigkeit und Übersichtlichkeit der Bücher und Unterlagen stellt eine schnelle Prüfung sicher.

Welche Daten und Dokumente betrifft die GoBD?

Die GoBD-Grundsätze definieren, welche Bedingungen Sie bei der Verwaltung von steuerrelevanten Daten auf jeden Fall erfüllen müssen. Solche Daten sind:

- Aufzeichnungen und Bücher

- Lageberichte

- Inventare

- Jahresabschlüsse

- Eröffnungsbilanzen

- Organisationspapiere sowie Arbeitsanweisungen

- Geschäftliche Briefe und Mails

- Bestellungen

- Rechnungen

- Reklamationen

- Zahlungseingänge

- Kaufverträge

Was bedeutet GoBD-konform?

Ein Unternehmer handelt GoBD-konform, wenn er über den gesamten Zeitraum der Aufbewahrungsfristen hinweg, die in den GoBD verankerten Ordnungsvorschriften sicherstellen kann. Die geforderte Ordnungsmäßigkeit gilt für alle steuerrelevanten Dokumente – ob in Papierform oder elektronisch. Demnach müssen Sie eine Buchführung sicherstellen, in der alle Geschäftsvorfälle nachvollziehbar, vollständig, richtig, zeitgerecht, geordnet und unverfälscht abgebildet und aufbewahrt werden. Ob auch Sie die Kriterien zur GoBD-konformen Buchführung, Rechnungsstellung und Aufbewahrung einhalten, untersucht das Finanzamt kritisch im Rahmen einer umfangreichen Betriebsprüfung. Lesen Sie im weiteren Verlauf dieser Seite: Welche Konsequenzen können durch die Missachtung der GoBD drohen und wie setzen Sie GoBD-Konformität korrekt um?

GoBD-konforme Archivierung: Was muss ich tun?

„Müssen Bücher für steuerliche Zwecke geführt werden, sind sie in vollem Umfang aufbewahrungs- und vorlagepflichtig.“ TZ 114

Die GoBD schreiben eine revisionssichere Archivierung vor. In unserem Ratgeber können Sie sich hierzu ausführlich informieren. Wir zeigen Ihnen, welche Dokumente aufbewahrt werden müssen und wie einfach die Einhaltung der GoBD mit einer Archivierungssoftware ist.

Für wen gelten die GoBD?

Die Regel ist ganz einfach: JEDER Unternehmer ist dazu verpflichtet, die GoBD einzuhalten. Die gesetzliche Pflicht zur Aufbewahrung der steuerrelevanten Geschäftsunterlagen gilt nicht nur für Bilanzierungspflichtige. Auch Freiberufler und Kleinunternehmer, die die Einnahmen-Überschuss-Rechnung (EÜR) anwenden, müssen die GoBD-Richtlinien beachten (Tz. 115). Um von der Umsatzsteuer befreit zu werden, müssen diese schließlich mit ihren Aufzeichnungen stets nachweisen können, dass sie die Umsatz- und Gewinngrenzen nicht überschreiten.

Tipp

Die GoBD-Verantwortung liegt beim Steuerpflichtigen

Ein Unternehmer kann sich also unter keinen Umständen seiner GoBD-Verantwortung entziehen. Auch wenn Sie einen Steuerberater für Ihre Steuererklärung oder sonstige Angelegenheiten engagieren, sind Sie selbst dafür verantwortlich, dass die Buchführung und Aufbewahrung stets GoBD-konform ablaufen.

GoBD-Richtlinien: Diese Pflichten müssen eingehalten werden

In den GoBD sind die Anforderungen an die ordnungsmäßige Aufbewahrung von Büchern und Aufzeichnungen festgelegt, die für die Besteuerung von Bedeutung sind oder zum Verständnis der steuerrelevanten Unterlagen beitragen. Gemäß § 146 AO müssen Buchungen einzeln, vollständig, richtig, zeitgerecht und geordnet erfasst werden. Diese Verordnungen werden in den GoBD genauer erläutert:

- Grundsätze der Nachvollziehbarkeit und Nachprüfbarkeit

- Grundsätze der Wahrheit, Klarheit und fortlaufenden Aufzeichnung

- Vollständigkeit

- Richtigkeit

- Zeitgerechte Buchungen und Aufzeichnungen

- Ordnung

- Unveränderbarkeit

Nachfolgend erläutern wir Ihnen die einzelnen Punkte in unserer GoBD-Checkliste, damit kein Teil des Gesetzes in Vergessenheit gerät.

1. GoBD-Verordnung - Nachvollziehbarkeit und Nachprüfbarkeit

Gemäß den Grundsätzen ordnungsmäßiger Buchführung gilt das Prinzip: Keine Buchung ohne Beleg. Das bedeutet, jeder Geschäftsvorfall muss anhand eines Beleges nachgewiesen werden können. Denn beim Beleg beginnt die (progressive) Prüfung einzelner Geschäftsvorfälle und deren Entstehung. Eine lückenlose Verfahrensdokumentation soll außerdem sachverständigen Dritten einen Überblick über die Buchführung und einzelne Geschäftsvorfälle gewährleisten. Der Grundsatz der Nachvollziehbarkeit und Nachprüfbarkeit ist vor allem im Falle einer Betriebsprüfung maßgeblich und daher oberstes Gebot.

2. GoBD-Verordnung – Vollständigkeit

In Bezug auf die Vollständigkeit der Aufzeichnungen ist erforderlich, dass jeder einzelne Geschäftsvorfall festgehalten wird. So sind beispielsweise für Einnahmen und Ausgaben folgende Informationen per Beleg zu erfassen:

- Eindeutige Belegnummer

- Belegdatum

- Betrag und Mengenangaben

- Belegaussteller und -empfänger (interner Verantwortlicher und Geschäftspartner)

Die GoBD verlangen in puncto Vollständigkeit außerdem, dass die Aufbewahrungsfristen eingehalten werden. Demnach dürfen aufbewahrungspflichtige Dokumente nicht vor Ablauf der entsprechenden Frist von 6 oder 10 Jahren entsorgt werden (hier winken in naher Zukunft kürzere Aufbewahrungsfristen). Jeder Unternehmer ist auch hier selbst dafür verantwortlich seine Geschäfte vollständig und lückenlos aufzuzeichnen.

3. GoBD-Verordnung - Richtigkeit

Alle Geschäftsvorfälle müssen wahrheitsgemäß dokumentiert sein. Das heißt, mithilfe von Belegen sind die tatsächlichen Verhältnisse abzubilden. Dazu gehört auch die richtige Kontierung unter Einhaltung der rechtlichen Vorschriften.

4. GoBD-Verordnung - Zeitgerechte Buchungen und Aufzeichnungen

Im Hinblick auf die Ordnungsmäßigkeit der Buchführung spielt auch die zeitliche Komponente eine wichtige Rolle. Jeder Geschäftsvorfall muss durch eine zeitnahe Buchung – also unmittelbar nach dessen Eintreten – erfasst werden. Doch was bedeutet zeitnah? Für bargeldlose Transaktionen deklarieren die GoBD eine Zeitspanne von 10 Tagen zwischen Zustandekommen des Geschäftsvorfalls und dessen Buchung als „unbedenklich“. Bare Kasseneinnahmen und -ausgaben sind sogar täglich zu erfassen. Mit dem Grundsatz der zeitgerechten und fortlaufenden Buchung sollen Manipulationen verhindert werden, indem Geschäftsvorfälle durch die zeitliche Verschiebung anders gebucht werden.

5. GoBD-Verordnung - Ordnung

Buchungen müssen systematisch erfasst und jederzeit für Dritte nachvollziehbar sein. Bare und bargeldlose Buchungen erfordern getrennte Aufzeichnungen. Das Gleiche gilt für nichtsteuerbare, steuerfreie und steuerpflichtige Umsätze. Der Grundsatz der Ordnung soll eine übersichtliche Buchführung gewährleisten, damit sich Steuerberater und Betriebsprüfer schnell orientieren können.

6. GoBD-Verordnung - Unveränderbarkeit

Der ursprüngliche Inhalt eines Dokuments muss zu jeder Zeit der Aufbewahrung feststellbar sein. Alle Änderungen oder Löschungen in vorhandenen Belegen und Dokumenten müssen lückenlos dokumentiert werden. Mit den neuen GoBD-Richtlinien wird eine durchgängige Protokollkette von Belegen, Grundaufzeichnungen und Buchungen von den Unternehmern verlangt. Jede Änderung muss nachvollziehbar gekennzeichnet sein, um Überschreibungen oder Fälschungen zu vermeiden. Auch muss sichergestellt sein, dass die Änderungshistorie nachträglich nicht veränderbar ist.

Welche unternehmerischen und buchhalterischen Systeme sind von den GoBD betroffen?

Ob Bilanz oder EÜR – die GoBD-konforme Arbeitsweise ist für Unternehmer unerlässlich. Diese wirken sich daher auf zahlreiche Bereiche in der Buchhaltung und Verwaltung aus:

1. Hauptsystem:

- Finanzbuchhaltung

2. Nebensysteme:

- Anlagenbuchhaltung

- Lohnbuchhaltung

- Kassensystem

- Fakturierung

- Warenwirtschaftssystem für Bewertungen

- Zahlungsverkehrssystem

- Materialwirtschaft für Bewertungen

- Dokumenten-Managementsystem

- Archivsystem

- Elektronische Waagen

- Zeiterfassung

GoBD in der Praxis: Was bedeuten sie für Kassensysteme?

Nutzt Ihr Unternehmen digitale Kassensysteme, dann muss Ihre Version einer Registrierkasse ebenfalls GoBD-konform ausgelegt sein und folgendes sicherstellen:

- Sämtliche Geschäftsvorfälle müssen systematisch erfasst werden (bar und unbar getrennt).

- Geschäftsvorfälle müssen geordnet darstellbar sein ( z. B. nach Konten getrennt).

- Erfasste Daten müssen unveränderbar bleiben bzw. Änderungen protokolliert werden.

- Daten müssen vor unbefugter Nutzung, Verlust sowie Manipulation geschützt werden.

- Ein Handbuch mit der Beschreibung der kompletten Software muss vorliegen.

Eine elektronische Kassenführung bietet zahlreiche Vorteile. Mit einem digitalen System dieser Art sind Sie bestens ausgerüstet und auf jeden Fall GoBD-konform aktiv. So sind Sie abgesichert und können den Finanzbehörden auch im Prüfungsfall ein ordnungsgemäßes GoBD-Konzept nachweisen. Denn die gesetzlichen Anforderungen zur Kassenführung eines Unternehmens werden regelmäßig verschärft bzw. streng kontrolliert.

Mit einer geeigneten Buchhaltungssoftware bleiben Sie bei der Kassenführung immer auf der sicheren Seite. Alle Daten, die Sie z. B. in das digitale Kassenbuch einpflegen, können direkt archivieren bzw. in die Finanzbuchführung integrieren. So vermeiden Sie negative Auswirkungen, z. B. Hinzuschätzungen durch das Finanzamt und gehen Haftungsrisiken aus dem Weg.

Aufbewahrungspflicht: Elektronische Belege GoBD-konform aufbewahren

Die Aufbewahrungspflicht für (elektronische) Belege und Dokumente gilt gemäß GoBD für alle Unterlagen, die zum Verständnis und zur Überprüfung der für die Besteuerung gesetzlich vorgeschriebenen Aufzeichnungen im Einzelfall von Bedeutung sein können. Dabei ist nicht entscheidend, ob diese von Ihnen selbst erstellt oder von einem Lieferanten oder Dienstleister zugestellt wurden.

Nach GoBD müssen Sie alle Belege und Daten in unveränderter Form aufbewahren – inklusive eines Zeitstempels, der in den Metadaten des Dokuments gespeichert wird. Die archivierten Daten dürfen Sie weder verändern noch vor Ablauf der jeweiligen Aufbewahrungsfrist löschen. Die Originalpapierdokumente dürfen von Ihnen nur vernichtet werden, wenn keine Aufbewahrungspflicht nach GoBD besteht. Diese strikte Regelung dient zur Nachvollziehbarkeit und Nachprüfbarkeit im Rahmen einer Betriebsprüfung. Betriebsprüfer und Finanzamt müssen stets auf diese archivierten Daten zurückgreifen können.

Tipp

Alle Aufbewahrungsfristen auf einen Blick

Damit Sie die aktuellen Aufbewahrungsfristen für sämtliche Dokumentenarten jederzeit abrufen können, haben wir eine Übersicht für Sie erstellt.

Zeitgerechte Belegverwaltung und -sicherung nach GoBD

Für die Verarbeitung von Belegen, Rechnungen, Bargeldzahlungen etc. gilt der Grundsatz der zeitgerechten Buchungen und Aufzeichnungen. Belege müssen laut GoBD-Leitfaden innerhalb von 10 Tagen nach dem Geschäftsvorfall erfasst werden. Belegerfassung bedeutet:

- Identifikation der Belege

- Sichtung der Belege

- Belegsicherung

- Archivierung der Belege

- Waren- und Kostenrechnungen müssen nach GoBD innerhalb von 8 Tagen erfasst werden.

Bargeldeinzahlungen müssen Sie nach GoBD tagesaktuell aufzeichnen. Eine chronologische Erfassung ist dabei unbedingt erforderlich.

Digitalisierung von Belegen

Neben dem Scannen ist auch das Abfotografieren von Belegen mit Smartphone erlaubt. Dieses sogenannte mobile Scannen kann auch im Ausland erfolgen, wenn die Belege dort entstanden sind bzw. empfangen wurden und hier direkt erfasst werden.

Wurde die elektronische Buchführung eines Unternehmens ins Ausland verlagert, dürfen die Ursprungsbelege in Papierform an den Ort der Buchführung gebracht und hier digitalisiert werden. Nach der Digitalisierung können die Papierbelege vernichtet werden. Es sei denn, das Unternehmen ist gemäß GoBD dazu verpflichtet, diese im Original aufzubewahren.

Achtung

GoBD-konforme Stornos und Korrekturen

Stornobuchungen oder Korrekturen müssen sich auf die ursprünglichen Belege zurückführen lassen, z. B. mithilfe eines Verweises auf die Originalbuchung.

Aufbewahrung von Belegen im firmeneigenen Format

Wenn Sie aufbewahrungspflichtige Dokumente in ein firmeneigenes Format (Inhouse-Format) konvertieren, kann unter folgenden Voraussetzungen auf die Archivierung der Ursprungsfassungverzichtet werden:

- Bei der Konvertierung wird das Dokument weder bildlich noch inhaltlich verändert, und es gehen keine sonstigen aufbewahrungspflichtigen Informationen verloren.

- Die Konvertierung muss dokumentiert werden und nachvollziehbar sein.

- Für die Finanzbehörde muss es möglich sein, auf die Dokumente zuzugreifen und diese maschinell auszuwerten. Ist dies der Fall, dürfen Sie laut GoBD das Format anpassen.

DV-Systeme in den GoBD

Unternehmen dürfen DV-Systeme, wie z. B. Buchhaltungssoftware oder Warenwirtschaftssysteme, sowohl als On-Premise- als auch als Cloud-Lösung nutzen. Eine Kombination beider Systeme ist ebenfalls erlaubt.

Ergänzende Informationen zur Datenüberlassung

Das Dokument mit ergänzenden Informationen zur Datenüberlassung soll vor allem kleineren und mittleren Unternehmen als Hilfe dienen, da die Datenüberlassung im Rahmen einer Außenprüfung gerade für diese Unternehmen oft mit Problemen verbunden ist.

Die GoBD verlangen ein internes Kontrollsystem (IKS)

Um die aufgeführten Ordnungsvorschriften nach § 146 AO in Ihrem Betrieb sicherzustellen, sind Sie als Unternehmer dazu verpflichtet, entsprechende Kontrollen einzurichten, auszuüben und zu protokollieren. Solche internen Kontrollsysteme (IKS) sind beispielsweise:

- Zugangs- und Zugriffsberechtigungen (z. B. gemäß GoBD für Buchhaltungssoftware, Kassensysteme etc.)

- Funktionstrennungen

- Erfassungskontrollen (z. B. Fehlerhinweise und Plausibilitätsprüfungen in Software-Systemen)

- Abstimmungskontrollen bei der Dateneingabe

- Verarbeitungskontrollen

- Schutzmaßnahmen gegen die beabsichtigte und unbeabsichtigte Verfälschung von Programmen, Daten und Dokumenten

Umfang und detaillierte Ausgestaltung des internen Kontrollsystems müssen für jedes Unternehmen individuell bestimmt werden. Mehrere Faktoren sind davon abhängig:

- Komplexität der Geschäftstätigkeit

- Organisationsstruktur

- eingesetzte Software

Ein internes Kontrollsystem muss außerdem Mitarbeiter informieren können und diesbezüglich weitere Anforderungen erfüllen. Beispielsweise muss gemäß ordnungsgemäßer Buchführung sichergestellt sein, dass nicht eine Person alleine über einen wichtigen Vorgang informiert ist, sondern immer mindestens zwei Mitarbeiter eine entsprechende Gegenkontrolle durchführen können. Zusätzlich gilt laut GoBD aber immer das Prinzip der Mindestinformation. So sollten Sie Zugriffsrechte definieren können, um zu gewährleisten, dass das jeweilige System nur so viel Informationen wie nötig und so wenig wie möglich an die Mitarbeiter weitergibt.

Belege und Papierdokumente scannen – ein Beispiel für die GoBD-konforme Verfahrensdokumentation

Insbesondere wenn Sie Eingangsrechnungen bearbeiten, gehört das Einscannen von Papierbelegen in vielen Unternehmen zum Tagesgeschäft und ist daher ein klassisches Beispiel für die Verfahrensdokumentation. Sie als Unternehmer sind gemäß GoBD dazu verpflichtet, eine allgemeingültige Anleitung für Scanvorgänge zu dokumentieren. Bei der Eingangsrechnungsverarbeitung sind zwei Punkte zu berücksichtigen:

- Belegerfassung

- Belegablage

Papierbelege GoBD-konform scannen

Bevor Sie Papierbelege scannen, muss laut GoBD eine Organisationsanweisung in Form einer Verfahrensdokumentation festgelegt werden. Für das Scannen von Belegen und anderen Papierunterlagen müssen folgende Informationen dfiniert werden:

- Scan-Berechtigung: Wer darf scannen?

- Schriftgut: Was wird gescannt?

- Zeitpunkt: Wann wird gescannt?

- Aufbewahrung des Originals: Ist eine bildliche oder inhaltliche Übereinstimmung mit dem Original erforderlich und muss das Original aufbewahrt werden?

- Gewährleistung der Lesbarkeit und Vollständigkeit: Wie erfolgt die Qualitätskontrolle?

- Fehlerprotokoll: Was muss notiert werden?

Gemäß den GoBD gilt nach dem Scanvorgang für die Übereinstimmung von Original und Kopie:

- Die Wiedergabe muss mit dem Original bildlich übereinstimmen. Die vollständige Farbwiedergabe garantiert, dass Hinweise und Markierungen auf dem Scan erkennbar sind.

- Das gedruckte Original darf in seinem ursprünglichen Zustand nicht mehr verändert werden. Ergänzungen oder Anmerkungen auf dem Papierdokument sind ohne Dokumentation nicht mehr zulässig. Ab dem Zeitpunkt des Scannens darf nur die digitale Version weiterverarbeitet werden. Wird das Original dennoch verändert, muss dieses erneut eingescannt und eine Verknüpfung zum ersten Exemplar hergestellt werden.

Verfahrensdokumentation nach den GoBD als internes Kontrollsystem

Wenn steuerlich relevante Dokumente elektronisch aufbewahrt werden, benötigen Sie laut GoBD eine Verfahrensdokumentation, um sicherzustellen, dass der Grundsatz der Nachvollziehbarkeit eingehalten wird. Die Dokumentation muss so ausführlich sein, dass alle zum Verständnis notwendigen Informationen zugänglich sind.

Was ist eine Verfahrensdokumentation?

Für jede im Rahmen der Buchführung und Aufbewahrung eingesetzte Software muss eine Verfahrensdokumentation vorhanden sein, die den gesamten Prozess beschreibt – aus organisatorischer und aus technischer Sicht:

Jeder Unternehmer muss außerdem nachweisen, dass die in der Verfahrensdokumentation beschriebenen Prozesse eingehalten werden. Auch die aktuell eingesetzte Programmversion muss darin enthalten sein. Für die Verfahrensdokumentation haben – wie bei allen anderen aufbewahrungspflichtigen Geschäftsunterlagen auch – die GoBD ihre Gültigkeit. Das bedeutet, Änderungen an der Dokumentation müssen versioniert werden. Auch eine nachvollziehbare Änderungshistorie wird verlangt. Die Aufbewahrungsfrist für die Verfahrensdokumentation gilt so lange, wie die jeweiligen Unterlagen bestehen, für die diese aufgesetzt wurde.

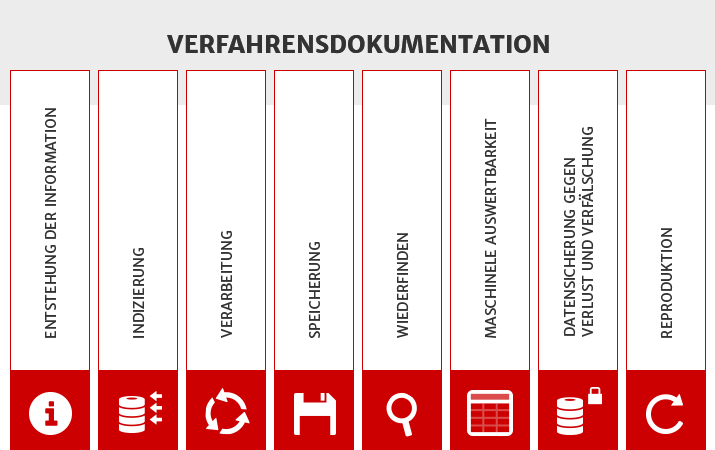

Wie ist eine Verfahrensdokumentation aufgebaut?

Die Verfahrensdokumentation umfasst im Wesentlichen folgende Punkte:

- Entstehung der Informationen

- Indizierung

- Verarbeitung

- Speicherung

- Wiederfinden

- Maschinelle Auswertbarkeit

- Datensicherung gegen Verlust und Verfälschung

- Reproduktion

- Den Prozess selbst (also die Art und Weise, wie Dokumente und Belege erfasst, verarbeitet und aufbewahrt werden)

- Die eingesetzten IT-Systeme (z. B. Archivierungssoftware wie Lexware archivierung)

- Die getroffenen Sicherheitsvorkehrungen zum Schutz vor Verfälschung und Datenverlust

- Protokollierung von Zugriffsberechtigungen

- Interne Kontrollen, die sicherstellen, dass die Vorschriften eingehalten werden.

Was passiert bei fehlender oder unvollständiger Verfahrensdokumentation?

Im BMF-Schreiben vom 14.11.2014 führt das Bundesfinanzministerium in Textziffer 155 aus, dass kein Verstoß gegen die GoBD und damit gegen die Buchführungspflicht vorliegt, wenn die Verfahrensdokumentation fehlt oder unvollständig ist, solange dadurch die Nachvollziehbarkeit und Nachprüfbarkeit nicht beeinträchtigt ist.

GoBD-konforme Software: Welche Anforderungen müssen die Systeme erfüllen?

Eine GoBD-konforme Software erfüllt alle GoBD-Richtlinien automatisch und nimmt Ihnen damit Ihre Verantwortung zur ordnungsmäßigen Buchführung und Aufbewahrung ab. Zu den wichtigsten Funktionen einer GoBD-konformen Software gehören:

| Grundsatz bzw. Anforderungen | Funktion |

|---|---|

| Unveränderbarkeit | Die Versionierung verhindert, dass Belege und Dokumente nachträglich geändert oder gelöscht werden. |

| Vollständigkeit | Belege und weitere zum Verständnis beitragende Dokumente werden dem jeweiligen Geschäftsvorfall zugeordnet, sodass alle Informationen zentral gesammelt werden. |

| Nachvollziehbarkeit | Berichte und die lückenlose Protokollierung von Geschäftsvorfällen sorgen dafür, dass Steuerberater und Betriebsprüfer auf Ihre Aufzeichnungen zugreifen können und einen schnellen Überblick über Ihre Daten erhalten. |

| Zeitgerechte Buchungen und Aufzeichnungen | Mobile Apps und Online-Banking Anbindungen beschleunigen die Erfassung und ermöglichen eine schnelle Buchung von jedem Ort und zu jeder Zeit |

| Datenzugriff für die Finanzbehörde | DATEV- oder ELSTER-Schnittstellen ermöglichen den schnellen Datenaustausch mit dem Steuerberater oder Finanzamt, sodass Ihre Daten per Mausklick zur Betriebsprüfung übermittelt werden können. |

| Ordnung | Durch Such- und Filterfunktionen kommen Sie und das Finanzamt schnell zu den benötigten Informationen. |

| Internes Kontrollsystem und Datensicherheit | Durch die Vergabe von Zugriffsrechten und die Einrichtung von Zugriffskontrollen werden Ihre Daten vor unbefugtem Zugang, Missbrauch und Verlust geschützt. |

| Ordnungsgemäße Aufbewahrung | Ihre Software bewahrt Ihre Belege und Unterlagen geordnet und den Aufbewahrungsfristen entsprechend für Sie auf. |

Datenzugriff der Finanzbehörde nach GoBD

Die Finanzbehörde darf Ihre Unterlagen jederzeit und vollumfänglich prüfen. Neben den Daten der Finanzbuchhaltung müssen Sie auch die Verfahrensdokumentation auf Anfrage vorlegen, damit sich der Prüfer einen schnellen Überblick verschaffen kann. Als Steuerpflichtiger müssen Sie die Finanzbeamten in ihrer Arbeit bzw. beim Datenzugriff unterstützen und z. B. Hilfsmittel wie einen USB-Stick zur Verfügung stellen. Das Finanzamt unterscheidet drei Arten des Zugriffs:

- Unmittelbarer Zugriff auf Daten: Der Prüfer liest selbst Ihre Daten und analysiert sie.

- Mittelbarer Zugriff auf Daten: Die Behörde kann von Ihnen verlangen, die gewünschten Daten zusammenzustellen und auszuwerten.

- Überlassung der Daten mithilfe eines Datenträgers: Darauf müssen auf Wunsch alle Daten, inklusive Stamm-, Bewegungs- und Metadaten kopiert sein. Den Datenträger erhalten Sie vom Finanzamt wieder zurück.

Gibt es Software mit GoBD-Zertifizierung?

Auf dem Software-Markt gibt es neutrale Dienstleister, die GoBD-Testate für Buchhaltungssoftware oder andere Programme vergeben. Nach der Prüfung auf GoBD-Konformität erhält die Software ein entsprechendes Siegel. Die GoBD-Zertifizierung kann Unternehmern zur Orientierung dienen, um sich für eine GoBD-konforme Software zu entscheiden. Unsere Software Lexware archivierung beispielsweise ist eine zertifizierte Lösung für die revisonssichere Archivierung. Damit können Sie alle aufbewahrungspflichtigen Dokumente und E-Mails sicher in einem digitalen Archiv speichern und erfüllen somit alle Anforderungen der GoBD.

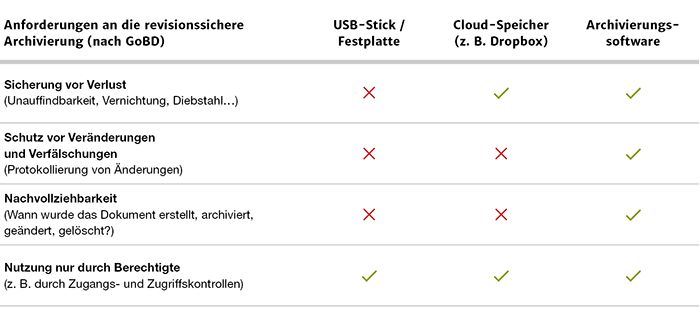

USB-Stick, Festplatten und Cloud-Speicher – eine Alternative für revisionssichere Archivierungssoftware?

Die GoBD stellen hohe Anforderungen an die IT-Systeme, die zur Aufbewahrung von Rechnungen, Handelsbriefen und anderer Geschäftsunterlagen verwendet werden. Warum die beliebten USB-Sticks, Festplatten und Cloud-Speicher zur ordnungsgemäßen Archivierung ungeeignet sind, zeigt die folgende Tabelle.

Achtung

Folgen bei Verstößen gegen die GoBD

Für Sie als Unternehmer ist die Einhaltung der GoBD Pflicht. Bei Betriebsprüfungen des Finanzamts ist die Überprüfung der Ordnungsmäßigkeit der Buchführung und der Einhaltung der Aufbewahrungspflichten daher meist ein Prüfungsschwerpunkt. Stoßen die Prüfer bei Ihrem Rechnungswesen auf Mängel und finden Sie weitere Indizien für fehlerhafte Aufzeichnungen, müssen Sie je nach Ausmaß und Tatbestand mit folgenden steuerlichen Konsequenzen rechnen:

- Hinzuschätzungen zum Umsatz und Gewinn

- Steuernachzahlungen

- Festsetzung von Nachzahlungszinsen

- Meldung des Unternehmens an die Strafsachen- und Bußgeldstelle im Finanzamt

Allein der Verstoß gegen die GoBD führt jedoch keine Strafe direkt mit sich. Die Missachtung einzelner Grundsätze kann Ihnen nur zur Last gelegt werden, wenn daraus weitere Mängel oder Fehler in der Buchführung resultieren und Ihre Vermögenslage dadurch verfälscht wird oder einige Positionen verschleiert werden.