Hintergrund

Die Berechnung der Steuer ist in § 16 Umsatzsteuergesetz (UStG) und § 20 UStG geregelt. Unterschieden werden folgende Besteuerungsarten:

Sollbesteuerung: Besteuerung nach vereinbarten Entgelten

Nach dem Umsatzsteuergesetz gilt die Sollbesteuerung als Regelfall.

Die Steuer entsteht mit Ablauf des Voranmeldungszeitraums, in dem die Leistungen ausgeführt worden sind (§ 13 UStG).

Es kommt nicht darauf an, wann die Rechnung ausgestellt wird.

§ 16 Abs. 1 UStG

(1) Die Steuer ist, soweit nicht § 20 gilt, nach vereinbarten Entgelten zu berechnen.

Istbesteuerung: Besteuerung nach vereinnahmten Entgelten

Bei der Istbesteuerung entsteht die Umsatzsteuer erst dann, wenn ein Kunde die Rechnung bezahlt.

Für den Unternehmer entsteht ein Liquiditätsvorteil, da die Umsatzsteuer nicht vorfinanziert werden muss.

Die Voraussetzungen für die Istbesteuerung sind in § 20 UStG definiert.

Unternehmer müssen sich die Istbesteuerung vom Finanzamt genehmigen lassen.

§ 20 UStG - Berechnung der Steuer nach vereinnahmten Entgelten

Das Finanzamt kann auf Antrag gestatten, dass ein Unternehmer,

1. dessen Gesamtumsatz (§ 19 Abs. 3) im vorangegangenen Kalenderjahr nicht mehr als 800 000 Euro betragen hat, oder

2. der von der Verpflichtung, Bücher zu führen und auf Grund jährlicher Bestandsaufnahmen regelmäßig Abschlüsse zu machen, nach § 148 der Abgabenordnung befreit ist, oder

3. soweit er Umsätze aus einer Tätigkeit als Angehöriger eines freien Berufs im Sinne des § 18 Abs. 1 Nr. 1 des Einkommensteuergesetzes ausführt, oder

4. der eine juristische Person des öffentlichen Rechts ist, soweit er nicht freiwillig Bücher führt und auf Grund jährlicher Bestandsaufnahmen regelmäßig Abschlüsse macht oder hierzu gesetzlich verpflichtet ist,die Steuer nicht nach den vereinbarten Entgelten (§ 16 Abs. 1 Satz 1), sondern nach den vereinnahmten Entgelten berechnet. Erstreckt sich die Befreiung nach Satz 1 Nr. 2 nur auf einzelne Betriebe des Unternehmers und liegt die Voraussetzung nach Satz 1 Nr. 1 nicht vor, so ist die Erlaubnis zur Berechnung der Steuer nach den vereinnahmten Entgelten auf diese Betriebe zu beschränken. Wechselt der Unternehmer die Art der Steuerberechnung, so dürfen Umsätze nicht doppelt erfasst werden oder unversteuert bleiben.

Weitere Informationen zur Besteuerungsart finden Sie in diesem Fachartikel im Bereich 'Wissen & Tipps': Umsatzsteuerliche Ist-Versteuerung

Voraussetzungen

- Klären Sie vor der Umstellung die gesetzlichen Voraussetzungenfür den Wechsel der Besteuerungsart. Fragen Sie dazu ggf. Ihren Steuerberater.

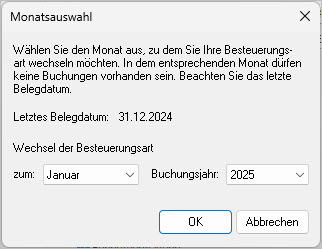

- Im Wechselzeitraum dürfen keine Buchungen vorliegen, weder im Journal noch im Buchungsstapel. Falls Sie bereits Buchungen erfasst haben, erhalten Sie vom Programm folgende Meldung:

'In dem entsprechenden Zeitraum wurden bereits Buchungen erfasst, daher ist ein Wechsel nicht möglich'.

Hinweis Leistungsdatum in Lexware buchhaltung pro: Falls Sie Rechnungen aus Lexware warenwirtschaft in die Buchhaltung übertragen, können Leistungsdatum und Rechnungsdatum (Belegdatum) in unterschiedlichen Perioden liegen.

Wenn das Belegdatum im Zeitraum liegt, in dem Sie die Besteuerungsart wechseln wollen, dann übertragen Sie die Buchung erst nach dem Wechsel der Besteuerungsart. - Falls Sie den Wechsel zum Jahreswechsel vornehmen, muss das neue Buchungsjahr angelegt sein. Legen Sie das Buchungsjahr im Menü 'Datei - Jahreswechsel' an.

Besteuerungsart wechseln

- Öffnen Sie den Firmenassistenten und folgende Assistentenseite:

Produkt Menü / Assistentenseite Lexware buchhaltung/plus

Bearbeiten - Firma

EinstellungenLexware financial office/plus

Bearbeiten - Firma

Buchhaltung - EinstellungenLexware buchhaltung pro/premium Bearbeiten - Firmenangaben

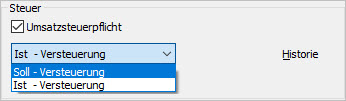

Gewinnermittlungsart - Wählen Sie die Art der Besteuerung.

Beispiel:

- Wählen Sie den Zeitpunkt, ab dem Sie die Buchhaltung mit geänderter Besteuerungsart führen wollen.

- Klicken Sie auf 'OK'.

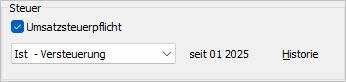

- Speichern Sie die Änderung.

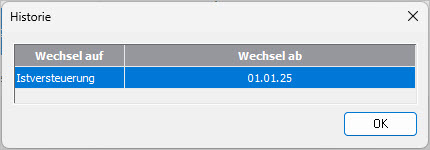

- Der Zeitpunkt der Umstellung wird in der Historie gespeichert.

Historie der Besteuerungsarten

Im Firmenassistenten sehen Sie die zuletzt gewählte Besteuerungsart. Um eine Übersicht aller Steuerzeiträume mit den jeweiligen Besteuerungsarten zu bekommen, klicken Sie auf 'Historie'.

In der Historie sehen Sie alle Wechselzeitpunkte.

Fälligkeit der offenen Posten

Das Programm behandelt Ihre Buchungen korrekt nach der im jeweiligen Zeitraum gültigen Besteuerungsart. Offene Posten aus dem Zeitraum vor dem Wechsel der Besteuerungsart werden weiterhin auf Grundlage der zuvor eingestellten Besteuerungsart behandelt. Maßgebend ist immer das Belegdatum. Die Fälligkeit der Umsatzsteuer bleibt unverändert.

Beispiel: Umstellung von Istbesteuerung auf Sollbesteuerung zum 01.01.2025

| Besteuerungsart | Behandlung der offenen Posten |

|---|---|

| Istbesteuerung bis 31.12.2024 | Alle Zahlungseingänge zu offenen Posten mit Belegdatum bis 31.12.2024 werden nach den Grundsätzen der Istbesteuerung behandelt. Die Umsatzsteuer wird erst mit der Zahlung fällig - nach Vereinnahmung des Entgelts. |

| Sollbesteuerung ab 01.01.2025 | Alle Ausgangsrechnungen mit Belegdatum ab dem 01.01.2025 werden nach den Grundsätzen der Sollbesteuerung behandelt. Die Fälligkeit der Umsatzsteuer entsteht mit dem Belegdatum - nach vereinbarten Entgelten. |