Hintergrund

Der Unternehmer hat vorbehaltlich des § 18i Absatz 3, des § 18j Absatz 4, des § 18k Absatz 4 und des § 19 Absatz 1 Satz 2 bis zum zehnten Tag nach Ablauf jedes Voranmeldungszeitraums eine Voranmeldung nach amtlich vorgeschriebenem Datensatz über die amtlich bestimmte Schnittstelle zu übermitteln, in der er die Steuer für den Voranmeldungszeitraum (Vorauszahlung) selbst zu berechnen hat. (§ 18 Abs. 1 UStG)

Voranmeldungszeitraum ist das Kalendervierteljahr. Beträgt die Steuer für das vorangegangene Kalenderjahr mehr als 9.000 Euro, ist der Kalendermonat Voranmeldungszeitraum. Beträgt die Steuer für das vorangegangene Kalenderjahr nicht mehr als 2.000 Euro, kann das Finanzamt den Unternehmer von der Verpflichtung zur Abgabe der Voranmeldungen und Entrichtung der Vorauszahlungen befreien. (§ 18 Abs. 2 UStG)

Das Finanzamt hat dem Unternehmer auf Antrag die Fristen für die Übermittlung der Voranmeldungen und für die Entrichtung der Vorauszahlungen (§ 18 Abs. 1, 2 und 2a UStG) um einen Monat zu verlängern. (§ 46 UStDV)

Monatliche Übermittlung der Umsatzsteuer-Voranmeldung

Die Fristverlängerung ist bei einem Unternehmer, der die Voranmeldungen monatlich zu übermitteln hat, unter der Auflage zu gewähren, dass dieser eine Sondervorauszahlung auf die Steuer eines jeden Kalenderjahres entrichtet. Die Sondervorauszahlung beträgt ein Elftel der Summe der Vorauszahlungen für das vorangegangene Kalenderjahr. (§ 47 Abs. 1 UStDV)

Der Unternehmer hat die Fristverlängerung für die Übermittlung der Voranmeldungen bis zu dem Zeitpunkt zu beantragen, an dem die Voranmeldung, für die die Fristverlängerung erstmals gelten soll, nach § 18 Abs. 1, 2 und 2a des Gesetzes zu übermitteln ist. (§ 48 UStDV)

Vierteljährliche Übermittlung der Umsatzsteuer-Voranmeldung

Der Antrag auf Dauerfristverlängerung wird einmalig gestellt. Er ist nicht jährlich zu wiederholen. Eine Sondervorauszahlung ist nicht zu berechnen und anzumelden.

Antrag mit Sondervorauszahlung übermitteln

Sie müssen den Antrag auf Dauerfristverlängerung und die Anmeldung der Sondervorauszahlung nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung authentifiziert übermitteln (§ 48 Absatz 1 Satz 2 UStDV).

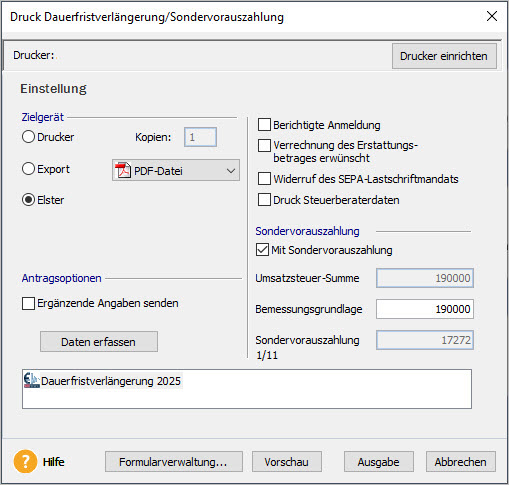

In Lexware buchhaltung übermitteln Sie den Antrag auf Dauerfristverlängerung und die Anmeldung der Sondervorauszahlung im ELSTER-Verfahren.

- Öffnen Sie das Menü 'Extras - ELSTER - Antrag auf Dauerfristverlängerung'.

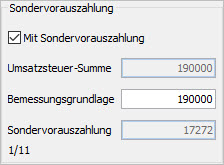

- Bei monatlicher Abgabe aktivieren Sie die Option 'Mit Sondervorauszahlung'.

Hinweis: Berechnung der Sondervorauszahlung

Die Bemessungsgrundlage ist der Betrag in der Zeile 'Umsatzsteuer-Vorauszahlung/Überschuss' des vorangegangenen Kalenderjahres.

Die Sondervorauszahlung beträgt 1/11 der Umsatzsteuer-Vorauszahlungen des vorangegangenen Kalenderjahres.Beispiel

- Im Kalenderjahr 2024 wurden Umsatzsteuer-Vorauszahlungen in Höhe von 190.000 EUR angemeldet.

- Die Sondervorauszahlung in Höhe von 15.000 EUR wurde im Dezember abgezogen (190.000 - 15.000 = 175.000).

- Im Kalenderjahr 2025 beträgt die Bemessungsgrundlage die Summe der Umsatzsteuer-Vorauszahlungen 2024 = 190.000 EUR.

- Die Sondervorauszahlung 2025 beträgt 1/11 von 190.000 = 17.272 EUR.

Bemessungsgrundlage 0 EUR

Wenn die Bemessungsgrundlage 0,00 EUR beträgt, kann das folgende Gründe haben:

- Ergibt sich bei der Berechnung der Sondervorauszahlung ein Überschuss zu Ihren Gunsten, ist die Sondervorauszahlung mit 0 EUR einzutragen.

- Es gibt kein Vorjahr.

- Das Vorjahr ist nicht bebucht.

- Die Felder zur Sondervorauszahlung werden wie folgt befüllt:

Feld Beschreibung Umsatzsteuer-Summe Automatischer Eintrag der Summe der Umsatzsteuer-Vorauszahlungen des Vorjahres. Bemessungsgrundlage Automatischer Eintrag.

Falls es kein Vorjahr gibt, tragen Sie die Bemessungsgrundlage manuell ein.Sondervorauszahlung Automatische Berechnung von 1/11 der Bemessungsgrundlage. Ergänzende Angaben zur Steueranmeldung Um ergänzende Angaben zu erfassen, setzen Sie den Haken und klicken auf 'Daten erfassen'.

Wichtig: Die Übermittlung ergänzender Angaben führt zu einer manuellen Bearbeitung durch das Finanzamt. - Um den Bericht zu prüfen, klicken Sie auf 'Vorschau'. Über 'Seitenansicht beenden' schließen Sie die Vorschau.

- Um das ELSTER-Übertragungsmodul zu starten, klicken Sie auf 'Ausgabe'.

- Senden Sie die Dauerfristverlängerung.

- Nach der Übertragung haben Sie die Möglichkeit, ein Übertragungsprotokoll zu drucken. Das Übertragungsprotokoll finden Sie auch im Menü 'Extras - ELSTER - ELSTER Zentrale' im Register 'Historie'.

Sondervorauszahlung buchen

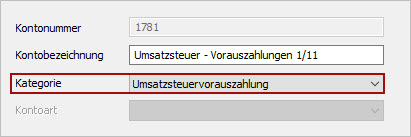

Für die Buchung der Sondervorauszahlung verwenden Sie das Konto 'Umsatzsteuer-Vorauszahlungen 1/11' mit der Kontenkategorie 'Umsatzsteuervorauszahlung'.

Beispiel SKR-03:

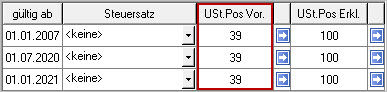

In den Kontoeigenschaften muss für die Umsatzsteuer-Voranmeldung die Umsatzsteuerposition (USt.Pos.Vor.) 39 hinterlegt sein.

Nach der Anmeldung der Sondervorauszahlung buchen Sie den gemeldeten Betrag.

Beispiel: Buchung der Sondervorauszahlung 17.272 EUR.

| Sollkonto SKR03/04 | Betrag | Habenkonto SKR03/04 |

|---|---|---|

| 1781 / 3830 Umsatzsteuer-Vorauszahlungen 1/11 | 17.272 | 1200 / 1800 Bank |

Sondervorauszahlung im Dezember verrechnen

Die geleistete Sondervorauszahlung ziehen Sie in der Umsatzsteuer-Voranmeldung Dezember bzw. im 4. Quartal ab.

- Öffnen Sie das Menü 'Extras - ELSTER - Umsatzsteuer-Voranmeldung'.

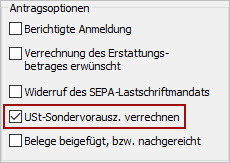

- Aktivieren Sie die Option 'USt-Sondervorauszahlung verrechnen'.

- Die Sondervorauszahlung wird abgezogen, sodass die Zahllast gemindert ist.