Hintergrund

Mit dem neuen, vereinfachten OSS-Verfahren müssen sich Unternehmen nicht mehr in jedem Land registrieren lassen, um die ausländische Umsatzsteuer an die einzelnen Behörden im Ausland abführen zu können. Stattdessen erfolgen Umsatzsteuerzahlungen künftig über eine einzige Anlaufstelle beim Bundeszentralamt für Steuern, die jede Umsatzsteuerzahlung an ausländische Finanzbehörden weiterleitet.

Wenn Ihr Unternehmen Geschäfte mit Privatkunden innerhalb der EU tätigt, dürfen Sie ab dem 01. Juli 2021 Ihren EU-Privatkunden, unter gewissen Voraussetzungen, die im Umsatzsteuer-Anwendererlass näher erläutert werden, keine deutsche Umsatzsteuer mehr berechnen. Stattdessen ist der Umsatzsteuersatz des jeweiligen EU-Landes auf der Rechnung anzugeben, in dem der private Leistungsempfänger sitzt.

BMF-Schreiben: Umsetzung der zweiten Stufe des Mehrwertsteuer-Digitalpakets

Die bisherige Lieferschwelle wird summarisch auf 10.000 EUR innerhalb eines Kalenderjahres gesenkt. Diese gilt nicht pro Land, sondern für die Summe aller unter diese Regelung fallenden Umsätze. Die Umsätze sind zudem zu melden.

Für die Meldung stehen zwei Wege zur Wahl:

- Registrierung einzeln pro EU-Land

In diesem Fall werden die Umsätze in jedem Land, in dem Umsätze getätigt werden, einzeln erklärt. Voraussetzung ist, dass Sie sich im EU-Ausland umsatzsteuerlich bei der dortigen Finanzbehörde registriert haben. In der Regel helfen hier die Auslandshandelskammern weiter, oder Sie nutzen einen Fiskalvertreter. - Nutzung des 'One-Stop-Shop'

Das OSS-Verfahren ist ein besonderes Steuerverfahren für innergemeinschaftliche Fernverkäufe, welches die umsatzsteuerliche Registrierung in mehreren EU-Ländern erspart, indem die Besteuerungsverpflichtungen aus Fernverkäufen über ein nationales elektronisches Portal abgewickelt werden. Anlaufstelle in Deutschland ist das Bundeszentralamt für Steuern (BZSt).

Nehmen Sie am One-Stop-Shop nach §18j UStG teil, so gilt dies für alle Mitgliedsstaaten und alle unter diese Regelung fallenden Umsätze. Sie haben keine Wahlmöglichkeit, ob Sie einen Umsatz über eine Registrierung im EU-Ausland oder den OSS versteuern. Durch die niedrige Umsatzschwelle von 10.000 EUR ist eine Registrierung des OSS bereits für kleinere Unternehmen relevant.

Registrierungsanzeige für die Teilnahme an der OSS EU-Regelung

Sie können sich über das Online-Portal des Bundeszentralamts für Steuern für die neue One-Stop-Shop-Regelung registrieren.

Sofern Sie schon für das Vorgängerverfahren, die Mini-One-Stop-Shop-Regelung, registriert sind, benötigen Sie keine erneute Anmeldung, sondern nehmen automatisch am Verfahren teil. Die Anzeige muss vor Beginn des Besteuerungszeitraums erfolgen, ab dessen Beginn Sie teilnehmen möchte. Die Teilnahme erfolgt auf elektronischem Weg, unter Angabe ihrer USt-IdNr. beim BZSt. Bei umsatzsteuerlichen Organschaften muss die Teilnahme an der Sonderregelung durch den Organträger unter dessen USt-IdNr. beantragt werden.

Vorgehen in Lexware buchhaltung/plus

Übersicht

- Schritt 1: Steuersätze anlegen

Hinweis: Falls Sie im Steuersatz ein individuelles Steuerkonto hinterlegen wollen, dann legen Sie zuächst dieses Steuerkonto an. - Schritt 2: Erlöskonten anlegen und Steuersätze den Erlöskonten zuordnen

- Schritt 3: Konten auswerten

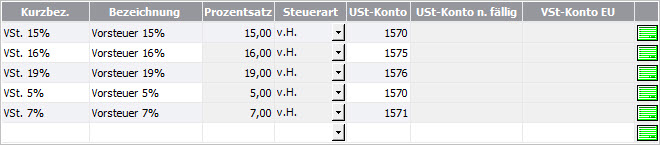

Steuersätze anlegen

Einen Überblick über alle Steuersätze der EU-Länder finden Sie hier:

Mehrwertsteuersätze in den EU-Ländern

Hinweise

- Verwenden Sie für gleiche Umsatzsteuerwerte verschiedener Mitgliedsstaaten immer nur einen Steuersatz. Vergeben Sie deshalb in der Steuersatz-Bezeichnung allgemeine Namen und vermeiden Sie Länderbezeichnungen.

- Sie können für alle OSS-Steuersätze dasselbe Steuerkonto verwenden (egal welches Land und egal ob normaler Steuersatz oder ermäßigt).

Beispiel: Konto SKR-03: 1767; Konto SKR-04: 3817 - Ein Steuersatz, der einmal benutzt wurde, kann weder gelöscht noch kann der Wert des Satzes geändert werden. Aus diesem Grund ist auch die Umbenennung verwendeter Steuersätze nicht zu empfehlen!

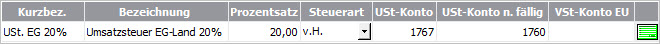

Beispiel: Anlage eines Steuersatzes USt.EG. 20% in SKR-03

- Öffnen Sie das Menü 'Verwaltung - Steuersätze'.

- Es öffnet sich das Dialogfenster zum Anlegen und Ändern von Steuersätzen.

- Wechseln Sie in die letzte Zeile und beginnen Sie mit der Eingabe in der Spalte 'Kurzbez.'.

- Beispiel: Den Normalsatz 20% aus unserem Beispiel haben neben Frankreich auch die Länder Bulgarien, Estland, Österreich oder die Slowakische Republik.

- Das Feld 'USt.-Konto n. fällig' ist aus programmtechnischen Gründen ein Pflichtfeld und wird für die Istbesteuerung benötigt. Wählen Sie hier ein Standardkonto aus. Im Zweifel stimmen Sie sich mit Ihrem Steuerberater ab.

Die neuen Steuersätze stehen nun zur Verwendung bereit. Im nächsten Abschnitt erfahren Sie, wie die Steuersätze in den Erlöskonten verwendet werden.

Anlage von Erlöskonten

Um später auswerten zu können, in welchem EU-Land welche Umsatzsteuer von Ihnen abzuführen ist, legen Sie für jedes Land ein eigenes Erlöskonto an.

Hinweis: Für die Nutzung des One-Stop-Shop wird es nach aktuellem Stand aufgrund der Anzahl der EU-Mitgliedsstaaten und der unterschiedlichen Steuersätze keine neuen DATEV-Standard-Konten geben. Die Konten, die Sie benötigen, sind daher individuell von Ihnen anzulegen. Stimmen Sie sich hier mit Ihrem Steuerberater entsprechend ab.

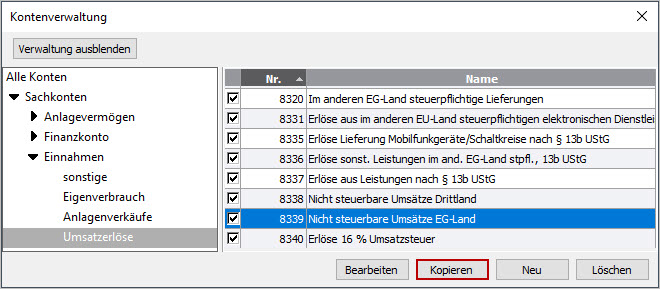

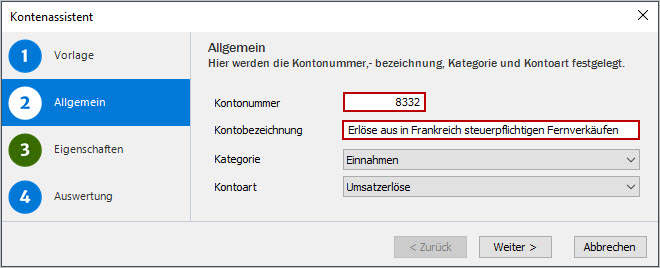

Beispiel: Anlage eines Kontos am Beispiel 'Frankreich'.

- Öffnen Sie das Menü 'Verwaltung - Kontenverwaltung'.

- Bei SKR-03 markieren Sie als Vorlage z. B. das Konto 8339, bei SKR-04 das Konto 4339.

- Klicken Sie auf 'Kopieren'.

- Ändern Sie die Kontonummer je nach Kontenrahmen auf SKR-03: 8332; SKR-04: 4332.

- Ändern Sie die Bezeichnung auf 'Erlöse aus in Frankreich steuerpflichtigen Fernverkäufen'.

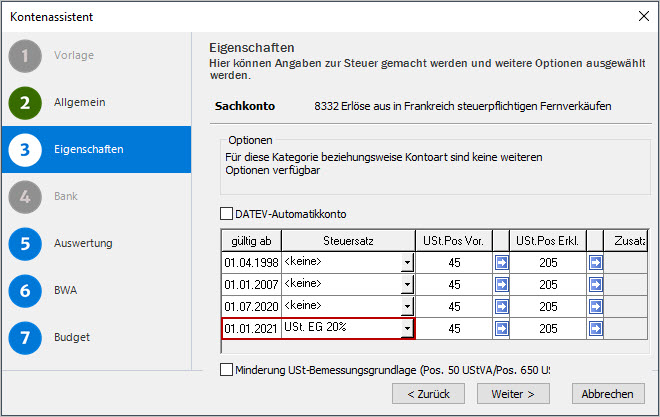

- Klicken Sie auf 'Weiter' und ändern Sie die Eigenschaften.

- Wählen Sie in der Zeile 'gültig ab: 01.01.2021' den Steuersatz 'USt. EG 20%'.

- Klicken Sie so lange auf 'Weiter', bis Sie auf 'Speichern' klicken können.

Auf diese Weise legen Sie für alle benötigten EG-Länder ein Erlöskonto an. Sie können nun die bereits angelegten Erlöskonten als Kopiervorlage nutzen. Ändern Sie die Namen und ggf. die Steuersätze.

Auswertung der Kontenblätter

Nachdem Sie Ihre Belege gebucht haben, drucken Sie das Kontenblatt.

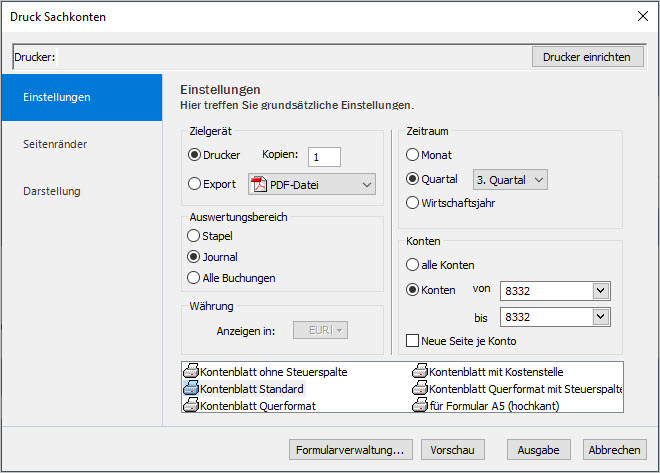

- Klicken Sie in der Menüleiste auf 'Berichte - Sachkonten'.

- Ändern Sie die Einstellungen im Druckdialog.

- Da die Meldungen immer quartalsweise abgegeben werden müssen, stellen Sie bei der Option 'Zeitraum' das entsprechende Quartal ein.

- Unter der Option 'Konten' können Sie alle Erlöskonten über die 'von - bis'- Selektion angeben, die Sie melden müssen. In unserem Beispiel hatten wir nur ein Konto angelegt.

- Sobald Sie alle Änderungen vorgenommen haben, klicken Sie auf 'Ausgabe'.