Hintergrund

Mit dem neuen, vereinfachten One-Stop-Shop-Verfahren (OSS) müssen sich Unternehmen nicht mehr in jedem Land registrieren lassen, um die ausländische Umsatzsteuer an die einzelnen Behörden im Ausland abführen zu können. Stattdessen erfolgen Umsatzsteuerzahlungen künftig über eine einzige Anlaufstelle beim Bundeszentralamt für Steuern, die jede Umsatzsteuerzahlung an ausländische Finanzbehörden weiterleitet.

Wenn Ihr Unternehmen Geschäfte mit Privatkunden innerhalb der EU tätigt, dürfen Sie seit dem 01. Juli 2021 Ihren EU-Privatkunden, unter gewissen Voraussetzungen, die im Umsatzsteuer-Anwendererlass näher erläutert werden, keine deutsche Umsatzsteuer mehr berechnen. Stattdessen ist der Umsatzsteuersatz des jeweiligen EU-Landes auf der Rechnung anzugeben, in dem der private Leistungsempfänger sitzt.

BMF-Schreiben: Umsetzung der zweiten Stufe des Mehrwertsteuer-Digitalpakets

Die Lieferschwelle beläuft sich summarisch auf 10.000 EUR innerhalb eines Kalenderjahres. Diese gilt nicht pro Land, sondern für die Summe aller unter diese Regelung fallenden Umsätze. Die Umsätze sind zudem zu melden.

Für die Meldung stehen zwei Wege zur Wahl:

- Registrierung einzeln pro EU-Land

In diesem Fall werden die Umsätze in jedem Land, in dem Umsätze getätigt werden, einzeln erklärt. Voraussetzung ist, dass Sie sich im EU-Ausland umsatzsteuerlich bei der dortigen Finanzbehörde registriert haben. In der Regel helfen hier die Auslandshandelskammern weiter, oder Sie nutzen einen Fiskalvertreter.

- Nutzung des 'One-Stop-Shop'

Das OSS-Verfahren ist ein besonderes Steuerverfahren für innergemeinschaftliche Fernverkäufe, welches die umsatzsteuerliche Registrierung in mehreren EU-Ländern erspart, indem die Besteuerungsverpflichtungen aus Fernverkäufen über ein nationales elektronisches Portal abgewickelt werden. Anlaufstelle in Deutschland ist das Bundeszentralamt für Steuern (BZSt).

Nehmen Sie am One-Stop-Shop nach §18j UStG teil, so gilt dies für alle Mitgliedsstaaten und alle unter diese Regelung fallenden Umsätze. Sie haben keine Wahlmöglichkeit, ob Sie einen Umsatz über eine Registrierung im EU-Ausland oder den OSS versteuern. Durch die niedrige Umsatzschwelle von 10.000 EUR ist eine Registrierung des OSS bereits für kleinere Unternehmen relevant.

Registrierungsanzeige für die Teilnahme an der OSS EU-Regelung

Sie können sich über das Online-Portal des Bundeszentralamts für Steuern für die neue One-Stop-Shop-Regelung registrieren.

Zur Registrierungsanzeige

Sofern Sie schon für das Vorgängerverfahren, die Mini-One-Stop-Shop-Regelung, registriert sind, benötigen Sie keine erneute Anmeldung, sondern nehmen automatisch am Verfahren teil. Die Anzeige muss vor Beginn des Besteuerungszeitraums erfolgen, ab dessen Beginn Sie teilnehmen möchte. Die Teilnahme erfolgt auf elektronischem Weg, unter Angabe ihrer USt-IdNr. beim BZSt. Bei umsatzsteuerlichen Organschaften muss die Teilnahme an der Sonderregelung durch den Organträger unter dessen USt-IdNr. beantragt werden.

Vorgehen in Lexware handwerk

Übersicht

- Schritt 1: OSS in den Firmenangaben aktivieren

- Schritt 2: Steuersätze prüfen

- Schritt 3: Zwei Erlöskonten anlegen und OSS-Steuersätze den Erlöskonten zuordnen

- Schritt 4: Erlöskonten an Kategorien hinterlegen

- Schritt 5: relevante Kunden als Privatkunde EU kennzeichnen und Länderkürzel hinterlegen

- Schritt 6: bei der Auftragserfassung One-Stop-Shop bestätigen

- Schritt 7: Buchungen auswerten

Videoanleitung

Sehen Sie hier eine Videoanleitung, wie Sie das One-Stop-Shop Verfahren in Ihrer Lexware Software aktivieren und worauf Sie achten müssen:

Das Video wurde in der Lexware warenwirtschaft erstellt, die relevanten Punkte unterscheiden sich jedoch nicht von Lexware handwerk premium.

Schritt-für-Schritt-Anleitung im Programm

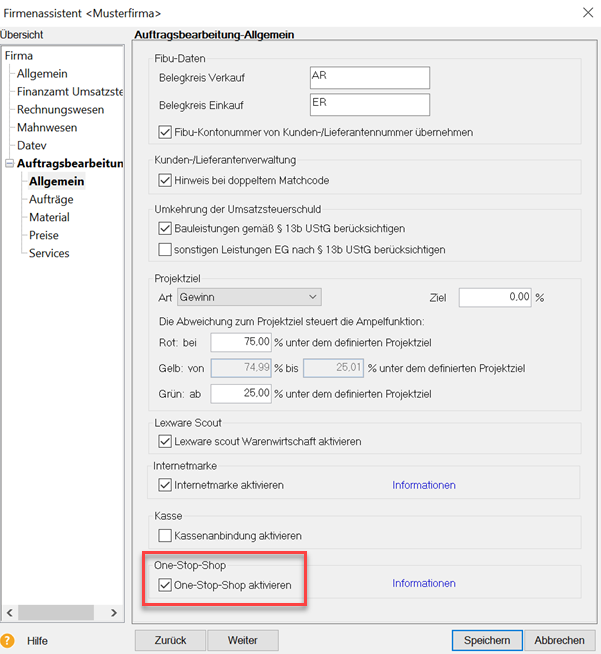

Schritt 1: OSS IN DEN FIRMENANGABEN AKTIVIEREN

Beachten Sie! Die Aktivierung in Lexware handwerk premium führt nicht zu einer Anmeldung beim Bundeszentralamt für Steuern! Für das Verfahren müssen Sie sich beim Bundeszentralamt für Steuern anmelden.

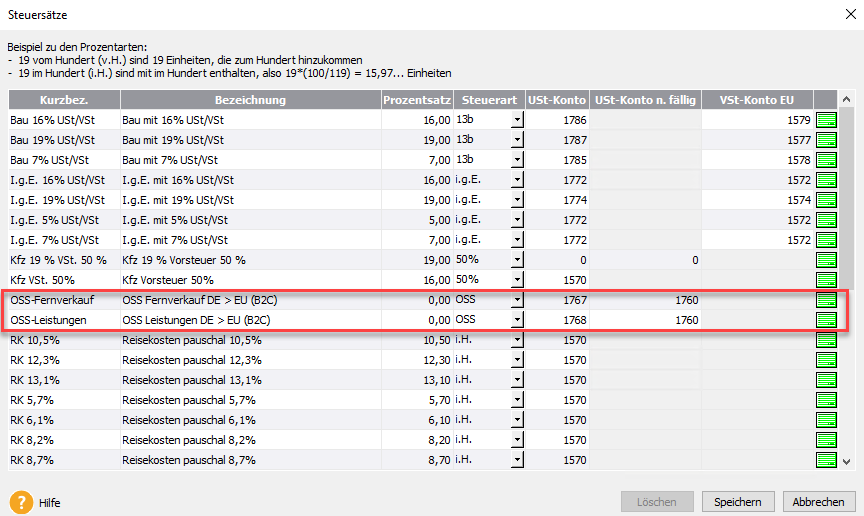

Schritt 2: STEUERSÄTZE PRÜFEN

Für die Erfassung von OSS-Aufträgen stehen Ihnen unter ‚Verwaltung – Steuersätze‘ die neuen Steuersätze „OSS-Fernverkauf DE > EU (B2C)“ und “OSS-Leistungen DE > EU (B2C)" zur Verfügung. Diese sind im Standard mit 0% vorbelegt und sind durch die Steuerart „OSS“ gekennzeichnet. Den anzuwendenden Steuersatz legen Sie direkt in der Auftragserfassung pro Position fest. Dies unterscheidet sich von bisherigen Auftragserfassungen, bei denen ein fester Steuersatz mit dem Erlöskonto und der Warengruppe verknüpft ist.

Hinweise:

- Verwenden Sie die Steuersätze mit Steuerart „OSS“ nicht in Ihren Warengruppen, da Sie sonst steuerfreie Aufträge erfassen.

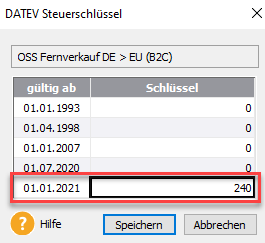

- Achten Sie auf die korrekte Hinterlegung der DATEV-Steuerschlüssel am Steuersatz.

--> Fernverkauf: 10, 240

--> Sonst. Leistungen: 44, 250

Schritt 3: ANLAGE VON ERLÖSKONTEN

Um später auswerten zu können, in welchem EU-Land welche Umsatzsteuer von Ihnen abzuführen ist, legen Sie zwei neue Erlöskonten an, eines für Fernverkäufe, eines für sonstige Leistungen.

Hinweis: Für die Nutzung des One-Stop-Shop wird es nach aktuellem Stand aufgrund der Anzahl der EU-Mitgliedsstaaten und der unterschiedlichen Steuersätze keine neuen DATEV-Standard-Konten geben. Die Konten, die Sie benötigen, sind daher individuell von Ihnen anzulegen. Stimmen Sie sich hier mit Ihrem Steuerberater entsprechend ab.

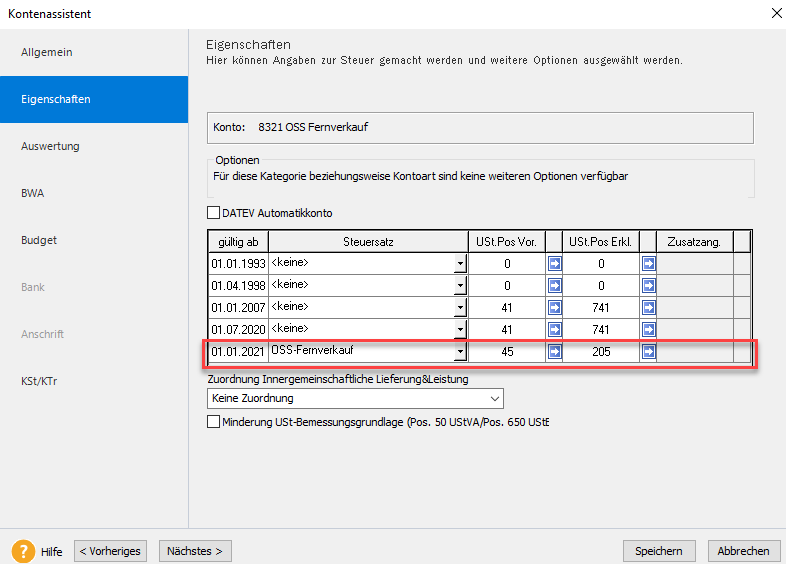

Beispiel: Anlage eines Kontos am Beispiel 'OSS Fernverkäufe':

- Öffnen Sie das Menü 'Verwaltung - Kontenverwaltung'.

- Im SKR-03 markieren Sie als Vorlage z. B. das Konto 8320, bei SKR-04 das Konto 4320.

- Klicken Sie auf 'Kopieren'.

- Ändern Sie die Kontonummer je nach Kontenrahmen auf SKR-03: 8321; SKR-04: 4321.

- Ändern Sie die Bezeichnung auf 'Erlöse aus OSS Fernverkäufen'.

- Wählen Sie in der Zeile 'gültig ab: 01.01.2021' den Steuersatz ' OSS-Fernverkauf':

- Klicken Sie so lange auf 'Weiter', bis Sie auf 'Speichern' klicken können.

Hinweise

- Achten Sie darauf, dass Ihre neu angelegten Konten nicht als DATEV Automatikkonten markiert sind!

- Beachten Sie, dass als USt. Pos Vor. 45 und als USt. Pos Erkl. 205 ausgewählt ist

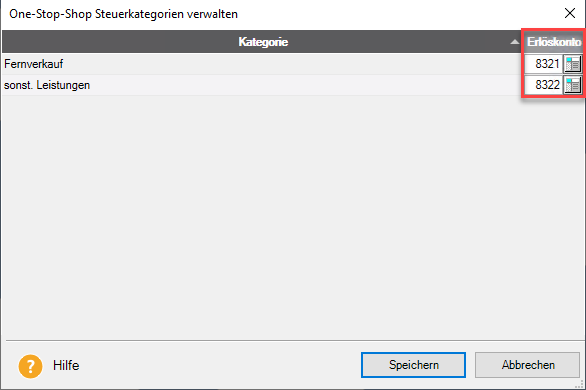

Schritt 4: ZUORDNUNG DER ERLÖSKONTEN ZU DEN ONE-STOP-SHOP STEUERKATEGORIEN

Die Steuerkategorien dienen der genaueren Spezifikation Ihrer Auftragspositionen und müssen mit den für OSS angelegten Erlöskonten verknüpft sein.

- Öffnen Sie in der Auftragsbearbeitung das Menü ‚Verwaltung – One-Stop-Shop Steuerkategorien verwalten‘

- Hinterlegen Sie Ihre zuvor angelegten Erlöskonten an der entsprechenden Kategorie:

- Klicken Sie ‚Speichern‘.

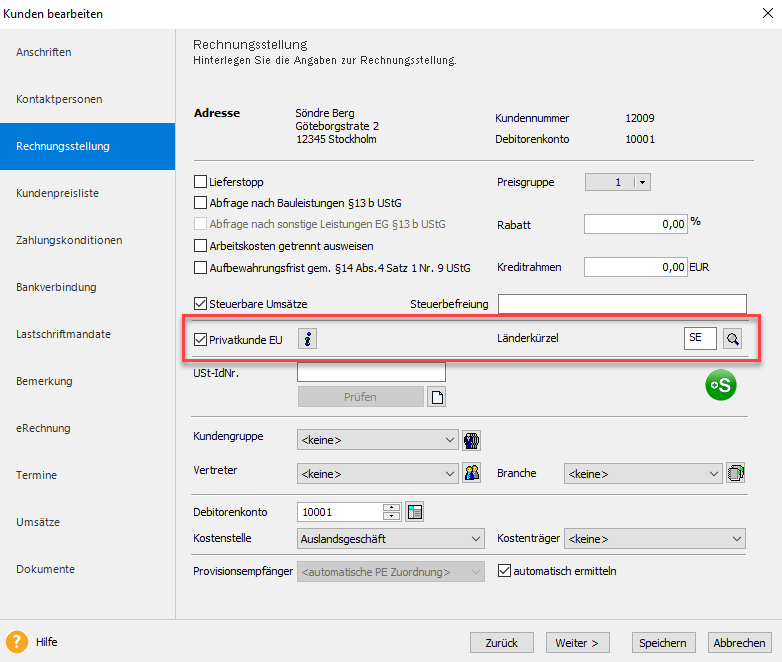

Schritt 5: MARKIERUNG RELEVANTER KUNDEN ALS ‚PRIVATKUNDE EU‘

Um Aufträge mit OSS-Eigenschaften erfassen zu können, müssen relevante Kunden gekennzeichnet sein.

- Öffnen Sie Ihre Kundenübersicht

- Klicken Sie auf einen für das OSS-Verfahren relevanten Kunden und wählen Sie im Kontextmenü ‚Bearbeiten‘.

- Gehen Sie auf den Reiter ‚Rechnungsstellung‘ und markieren Sie hier den Kunden als 'Privatkunde EU' und hinterlegen Sie das entsprechende Länderkürzel:

- Speichern Sie Ihre Änderungen.

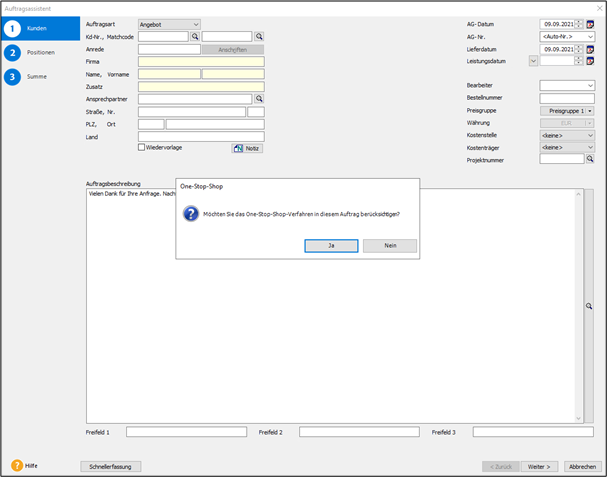

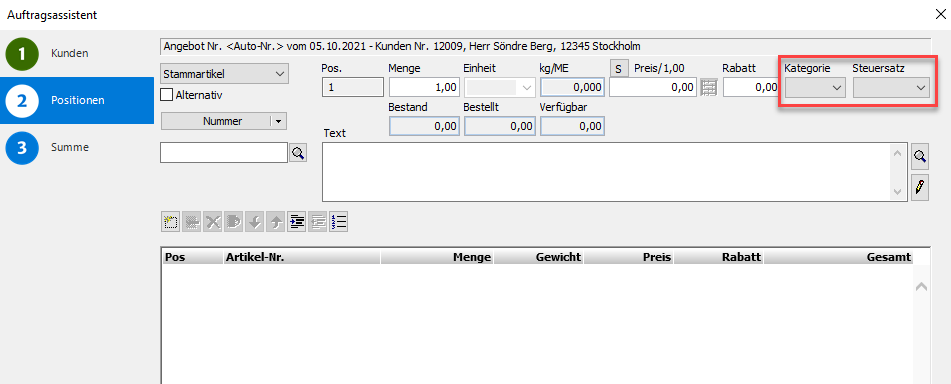

Schritt 6: ERFASSUNG VON OSS-AUFTRÄGEN

Erstellen Sie einen Auftrag für einen als 'Privatkunde EU' gekennzeichneten Kunden, können Sie diesen Auftrag mit OSS-Merkmalen erstellen. In diesem Auftrag stehen Ihnen dann nicht wie gewohnt Materialgruppen zur Verfügung, sondern Kategorien und Steuersätze des entsprechenden Empfängerlandes. Ihr Material wählen Sie weiterhin wie gewohnt aus der Materialleiste aus.

Beachten Sie, dass Ihnen diese Funktion nur zur Verfügung steht, wenn Sie vorher One-Stop-Shop in den Firmeneinstellungen aktiviert haben.

Schritt 7: AUSWERTUNG DER UMSÄTZE

In der Berichtszentrale unter ‚Sonstiges – Protokolle‘ stehen Ihnen Auswertungsmöglichkeiten für Ihre OSS-relevanten Umsätze zur Verfügung.

Fragen rund um OSS in Lexware handwerk

Ich habe einen der OSS-Steuersätze am Erlöskonto hinterlegt, trotzdem kann ich dieses nicht an der Kategorie hinterlegen. Was mache ich falsch?

Am Erlöskonto werden die Steuerschlüssel validiert. Derzeit sind folgende Steuerschlüssel gültig:

• Fernverkauf: 10, 240

• Sonst. Leistungen: 28, 44, 250, 251

Die DATEV Steuerschlüssel können Sie ändern, indem Sie in der Steuersatzverwaltung (aus der Zentrale - 'Verwaltung - Steuersätze') am entsprechenden Steuersatz die grüne Tafel anklicken:![]()

Was passiert mit meinen Materialgruppen?

Ihre Materialgruppen stehen Ihnen weiterhin wie gewohnt zur Verfügung. Ihr Material können Sie über die Materialleiste aus Ihren Materialgruppen ebenso für Ihren OSS-Auftrag auswählen. Allerdings stehen Ihnen bei der Positionserfassung dann Kategorien und die Steuersätze des Empfängerlandes zur Verfügung, um Ihre Positionen mit den korrekten Steuersätzen des Empfängerlandes erfassen zu können.

Muss die Lagerhaltung nachbearbeitet werden?

Wenn Sie Ihr Materiak im OSS-Auftrag aus der Materialleiste auswählen, müssen Sie die Lagerhaltung nicht manuell nachbearbeiten. Die Lagerabbuchung erfolgt automatisch, sofern es sich bei dem Material um einen Lagerartikel handelt.

Kann ich Abovorlagen an Privatkunden innerhalb der EU erstellen und als OSS Auftrag ausführen?

Abo-Vorlagen an Privatkunden innerhalb der EU werden im Bereich Abo/Wartung nicht als OSS-Auftrag ausgeführt. Erzeugen Sie OSS Aufträge über den Bereich 'Aufträge Verkauf'.

Ich habe meine OSS-relevanten Aufträge bisher laut Anleitung erfasst, was muss ich beim Umstieg auf die neue Funktion beachten?

Besprechen Sie mit Ihrer Steuerberaterin bzw. Ihrem Steuerberater, wann der richtige Zeitpunkt für den Wechsel auf das neue Verfahren der Version 2022 ist.

Kann ich Sammelrechnungen im Rahmen von OSS erstellen?

Ja, Sammelrechnungen können als OSS-Auftrag erfasst werden. Beachten Sie hierbei, dass nur Lieferscheine des im Kundenstamm hinterlegten Empfängerlandes auswählbar sind.

Was gibt es bei der Nutzung einer Bruttofirma im Rahmen von OSS zu beachten?

Passen Sie bei der Nutzung von Bruttopreisen bei manuellem Material zuerst die Steuer der Position in Ihrem Auftrag an und erfassen Sie dann den Preis, damit der Bruttopreis erhalten bleibt. Im Falle einer MwSt.-Änderung ist es bei weitergeführten Aufträgen ratsam den Preis zu prüfen. Die Positionskalkulation steht Ihnen für One-Stop-Shop-Aufträge in der Bruttofirma nicht zur Verfügung.

Werden Abschlagsrechnungen bei Nutzung des OSS-Verfahrens unterstützt?

Abschlagsrechnungen können wie gewohnt von Ihnen erfasst werden. Bei Erstellung der Gesamtrechnung können sowohl OSS- als auch Nicht-OSS-Aufträge einbezogen werden. Abschlagsbeträge können bei OSS-Aufträgen nicht hinterlegt werden.

Kann ich die Schnellerfassung bei der Erstellung von OSS-Aufträgen verwenden?

Ja, die Schnellerfassung kann genutzt werden. Aktivieren Sie hierfür in der Schnellerfassung die Option „One-Stop-Shop“ und wählen Sie anschließend in den Positionen die entsprechenden Kategorien und Steuersätze aus.

Können OSS-Aufträge als eRechnung versandt werden?

Ja, im Format PDF (signiert)*. Die Formate XRechnung und ZUGFeRD stehen für OSS-Aufträge nicht zur Verfügung.

* Beachten Sie: Ab dem 01.01.2025 stellt das Format PDF (signiert) keine E-Rechnung nach CEN-Norm EN16931 mehr dar, sondern gilt als sonstige Rechnung.

Kann ich die Nutzung von OSS deaktivieren?

Wenn Sie OSS in Lexware handwerk premium nicht mehr nutzen möchten, können Sie dies über die Firmenangaben wieder deaktivieren. Beachten Sie, dass Sie danach keinen Zugriff mehr auf OSS-spezifische Funktionen bei der Auftragserfassung haben. Die Deaktivierung in Lexware handwerk premium führt nicht zu einer Abmeldung beim Bundeszentralamt für Steuern!

Ich habe in einem Quartal keinerlei OSS-Buchungen erfasst, muss ich die Umsätze trotzdem melden?

Ja, auch wenn Sie keinerlei OSS-relevante Umsätze zu verzeichnen haben, müssen Sie eine sogenannte Nullmeldung beim BZSt abgeben.

Können OSS-Belege über die Kasse bezahlt werden

Nein, eine Barzahlung von OSS-Belegen über die Kasse ist aufgrund der Besonderheiten (auf Seiten der Buchhaltung) nicht möglich.

Unterstützt Lexware auch die Konstellation Warenlager außerhalb Deutschlands?

Nein, dieser Spezialfall wird nicht unterstützt, daher ist Deutschland in der Länderliste nicht auswählbar.

Kann der Stammdatenänderungsassistent (Massenstammdatenänderung) für die Anpassung meiner OSS-relevanten Kunden genutzt werden?

Nein, nutzen Sie hierfür, sofern notwendig, den Export/Import der Kundenstammtdaten.

Funktioniert der Buchungsdatenexport bei OSS-Buchungen?

Nutzen Sie für Ihren Buchungsdatenexport ausschließlich den Brutto-Export, da es beim Netto-Export zu fehlerhaften Berechnungen kommen kann. Aktuell steht Ihnen der Buchungsdatenexport bei Teil- und Schlussrechnung noch nicht vollumfänglich zur Verfügung. Es kann zum Export falscher ausländischer Steuersätze kommen, da die Schlussrechnung die Ermittlung der ausländischen Steuer noch nicht unterstützt. Als Workaround rechnen Sie zuerst alle Positionen über Teilrechnungen ab, bevor Sie die Schlussrechnung erstellen.

Kostenlose Online-Schulung zum Thema One-Stop-Shop-Verfahren in Lexware

Am 17.11.2021 gab es eine kostenlose Online-Schulung rund um das Thema One-Stop-Shop (OSS) in Lexware pro/premium. Die Aufzeichnung der Schulung steht Ihnen hier zur Verfügung, wenn Sie sich anmelden.