Hintergrund

Bei der lohnsteuerlichen Dienstwagenbesteuerung der geldwerten Vorteile für die Privatnutzung von Elektro- und Hybridfahrzeugen wird die Bemessungsgrundlage (Bruttolistenpreis) gem. § 6 Abs. 1 Nr. 4 S. 2 EStG zu 50% bzw. 25 % angesetzt. Der geldwerte Vorteil sinkt entsprechend. Die Reduzierung gilt auch für Fahrten zwischen Wohnung und erster Tätigkeitsstätte und für Familienheimfahrten im Rahmen einer doppelten Haushaltsführung.

Beim Lohnsteuerabzug ist zu unterscheiden:

- Die Viertel-Regelung greift, wenn das Kraftfahrzeug keine Kohlenstoffdioxidemission je gefahrenen Kilometer hat und der Bruttolistenpreis des Kraftfahrzeugs nicht mehr als 60.000 Euro beträgt (§ 6 Abs. 1 Nr. 4 S. 2 Nr. 3 und S. 3 Nr. 3 EStG). Diese Grenze von 60.000 EUR gilt für Fahrzeuge, die bis 31.12.2023 angeschafft wurden.

Wichtig: Neu ab 01.01.2024 - rückwirkende Erhöhung des max. Bruttolistenpreises:

Zur Steigerung der Nachfrage unter Berücksichtigung der Ziele zur Förderung einer nachhaltigen Mobilität und um die gestiegenen Anschaffungskosten solcher Fahrzeuge praxisgerecht abzubilden, wurde durch die Verabschiedung des Wachstumschancengesetz am 22.03.2024 der bestehende Höchstbetrag von 60.000 EUR rückwirkend zum 01.01.2024 auf 70.000 EUR angehoben. - Erfüllt ein Elektrofahrzeug nicht die vorstehenden Voraussetzungen oder handelt es sich um ein extern aufladbares Elektro-Hybridfahrzeug, kommt eine Halbierung der Bemessungsgrundlage bzw. der Abschreibung gemäß vorstehenden Grundsätzen in Betracht (§ 6 Abs. 1 Nr. 4 S. 2 Nr. 2 und S. 3 Nr. 2 EStG).

Den ausführlichen Anwendungserlass zur Bewertung der Privatnutzung von Elektro- und Hybridfahrzeugen finden Sie hier: BMF, Schreiben vom 5. November 2021, IV C 6 – S 2177/19/10004 :008 und IV C 5 – S 2334/19/10009 :003.

Hinweis: Diese Gesetzesänderung ist nach der Installation des Updates April 2024 in Ihren Lexware lohn+gehalt Programm enthalten.

Das Update steht voraussichtlich ab dem 04.04.2024 zur Installation bereit.

Wenn das überlassene Fahrzeug die gesetzlichen Kriterien erfüllt, nach dem 31.12.2023 angeschafft wurde und der Bruttolistenpreis über 60.000 EUR aber max. 70.000 EUR beträgt, gehen Sie wie nachfolgend beschrieben vor.

Vorgehen

Hinweis: Wenn Sie die Auszahlungsbeträge des aktuellen Abrechnungsmonats bereits an Ihre Mitarbeiter ausbezahlt haben, sollten Sie zur besseren Abgrenzung der entstehenden Nachzahlung an die Mitarbeiter zunächst einen Monatswechsel durchführen.

- Öffnen Sie über die 'Lohndaten/Jahresübersicht' den betroffenen Mitarbeiter.

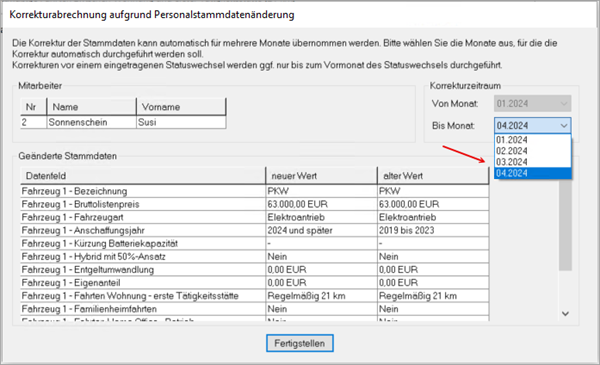

- Klicken Sie in den ersten Monat 2024 in dem der Dienstwagen abgerechnet wurde. Wählen Sie den Eintrag 'Korrigieren' aus.

- Wählen Sie auf der Seite 'Dienstwagen' das zu korrigende Fahrzeug aus und klicken Sie auf 'Bearbeiten'.

- Wählen Sie als Anschaffungsjahr den Zeitraum '2024 und später' aus und speichern Sie Ihre Angaben.

- Wählen Sie im nachfolgenden Fenster den aktuellen Abrechnungsmonat im Auswahlfeld 'Bis Monat' als Korrekturzeitraum aus.

- Klicken Sie auf 'Fertigstellen'.

Ergebnis: Nach Beendigung des Korrekturlaufs wird die Bemessungsgrundlage mit 25 % angesetzt (bisher 50%). Der korrigierte Auszahlungsbetrag wird auf der aktuellen Lohnabrechnung als Nettobezug ausgewiesen.

Gegenüberstellung der Abrechnung anhand eines Beispiels:

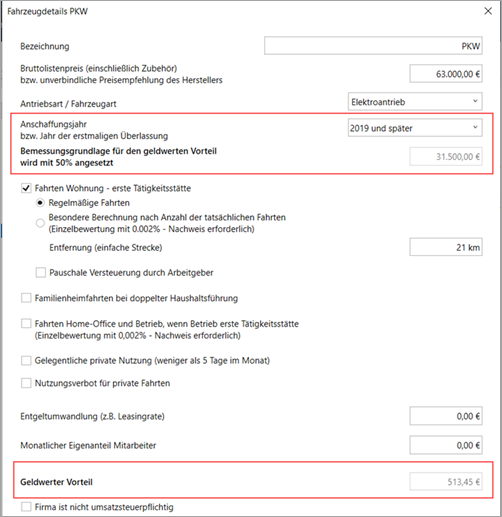

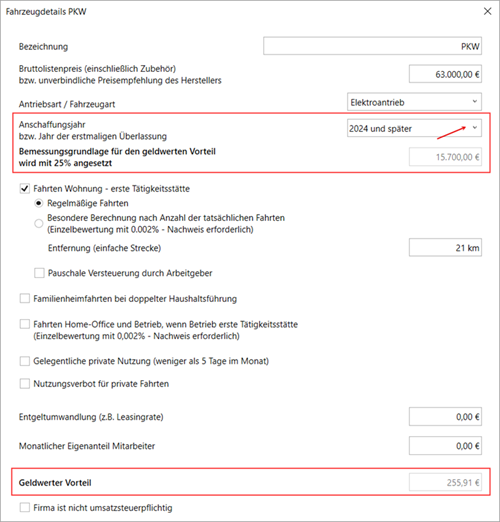

- Elektrofahrzeug mit einem Bruttolistenpreis in Höhe von 63.000 Euro (über der bisher geltenden Höchstgrenze von 60.000)

- Anschaffungsjahr 2024

Bisherige Abrechnung - Auswahl Anschaffungsjahr '2019 und später' (Höchstgrenze 60.000 EUR):

Ergebnis: Weil der Bruttolistenpreis die gesetzliche Höchstgrenze (60.000) für den Ansatz der Viertel-Regelung übersteigt, wurde die Bemessungsgrundlage für den geldwerten Vorteil wie gesetzlich vorgesehen mit 50 % angesetzt.

Korrigierte Abrechnung - Auswahl des Anschaffungsjahres '2024 und später' (Höchstgrenze 70.000 EUR):

Ergebnis: Die Bemessungsgrundlage für die Berechnung des geldwerten Vorteils wird mit 25 % angesetzt.

Hinweis: Das Anschaffungsjahr '2024 und später' und damit die neue gesetzliche Höchstgrenze steht Ihnen nach der Installation des Updates April 2024 zur Verfügung.